La société civile est un moyen de détenir certains biens : immobiliers, titres, contrats de capitalisation… C’est un mode d’organisation patrimonial souvent mis en avant comme LA solution universelle. Son utilisation est parfois pertinente, mais elle présente aussi des inconvénients qui peuvent limiter son utilité.

Pourquoi avoir recours à la société civile ?

1- Pour une meilleure transmission ?

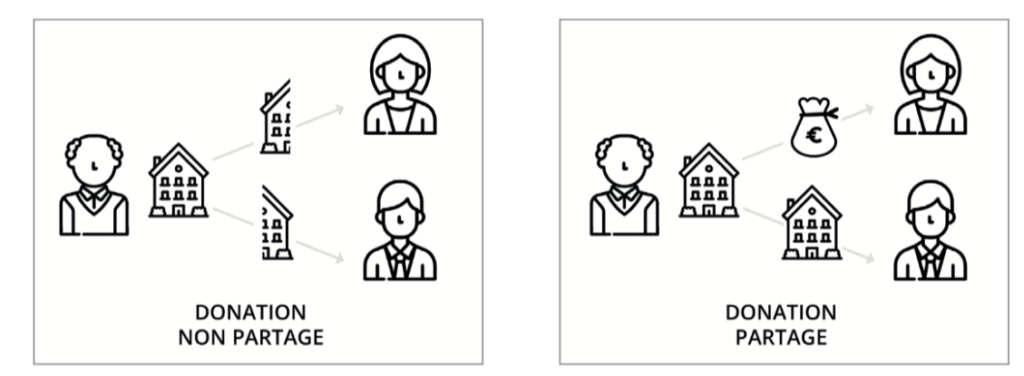

Si vous avez plusieurs enfants et un seul bien à transmettre, transférer ce bien dans une société civile permet :

- d’éviter que vos enfants ne se retrouvent en indivision. Cette situation délicate peut compliquer la gestion d’un bien, notamment lorsque des décisions importantes devront être prises. Une mésentente familiale peut nuire à une bonne gestion, voire contraindre les enfants à vendre le bien.

- de transmettre à vos enfants avec les avantages d’une donation-partage. En effet, la donation de parts indivises ne réalise pas de partage. Si le bien est vendu par la suite, vos enfants devront rendre des comptes lors de votre succession. A l’inverse, la donation des parts d’une société civile permet de matérialiser un véritable partage. En conséquence, la valeur des biens donnés sera figée au jour de la donation et vos enfants seront traités sur un pied d’égalité au moment de votre succession.

Si la société civile a emprunté pour acquérir des biens immobiliers, sa valeur actuelle peut être faible en raison de ses dettes. Par conséquent, si vous donnez les parts à vos enfants, des droits de donation seront calculés sur une base bien plus modeste que si vous leur aviez transmis les immeubles eux-mêmes.

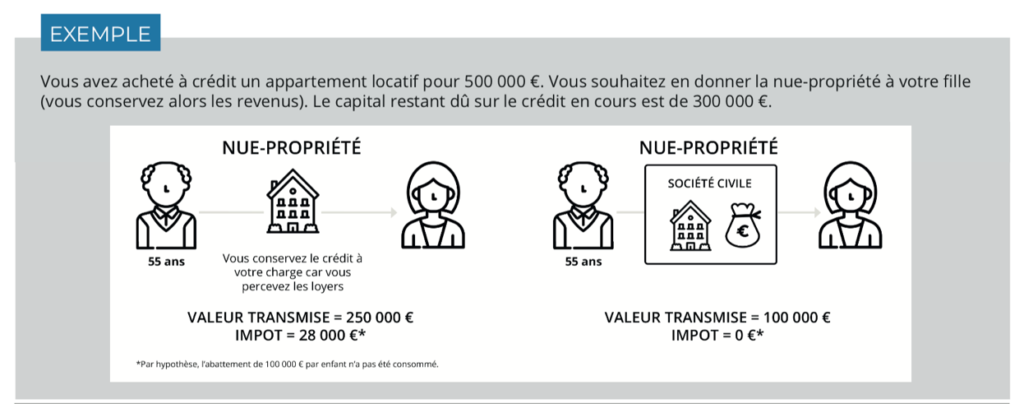

Exemple :

Vous avez acheté à crédit un appartement locatif pour 500 000 €. Vous souhaitez en donner la nue-propriété à votre fille (vous conservez alors les revenus). Le capital restant dû sur le crédit en cours est de 300 000 €.

En donnant la nue-propriété d’un bien, vous abandonnez certaines prérogatives car vous n’en êtes plus seul propriétaire. A l’inverse, si vous avez recours à une société civile, vous pouvez conserver la maitrise des biens transmis, avec même la possibilité de les vendre sans l’accord préalable de vos enfants. Pour cela, il convient d’adapter les statuts de la société pour attribuer les pouvoirs les plus étendus au gérant… et de vous faire nommer gérant de la société !

2- Pour accéder à une fiscalité plus avantageuse ?

Si vous détenez des biens au moyen d’une société civile, vous serez personnellement taxé à l’impôt sur le revenu dans la catégorie correspondant aux revenus encaissés par cette société (ex : revenus fonciers pour des immeubles). Cependant, la société civile peut opter pour l’impôt sur les sociétés. Ainsi, elle sera taxée sur son résultat (au taux à 15 % jusqu’à 38 120 € et 28 % au-delà) et vous ne serez imposé à titre personnel que si la société distribue des dividendes. Cette solution vous permet de capitaliser sans imposition personnelle et de maîtriser le moment de la perception de vos revenus.

Attention, en cas de vente de l’immeuble, la société sera elle-même imposée sur la plus-value. La fiscalité applicable est généralement plus avantageuse si la société civile n’est pas soumise à l’impôt sur les sociétés (IS) car l’imposition sera celle des particuliers : la plus-value réalisée est exonérée d’impôt sur le revenu et de prélèvements sociaux au bout de 30 ans de détention. Si la société est soumise à l’impôt sur les sociétés, la plus-value sera imposable selon les règles propres cet impôt.

Les limites de la société civile

1- Des biens à ne pas placer dans une société civile

Vous pouvez perdre certains avantages en logeant certains biens dans une société civile.

La résidence principale

Une résidence principale détenue dans une société civile ne peut pas bénéficier de l’abattement de 30 % applicable pour le calcul de l’IFI. De même, l’abattement potentiel de 20 % applicable à la valeur de cette résidence principale pour le calcul des droits de succession est perdu.

Si vous êtes mariés, votre conjoint survivant ne pourra pas revendiquer ses droits sur le logement familial. Ces droits lui permettent de conserver gratuitement la jouissance du logement pendant un an, puis, sous conditions, d’y résider jusqu’à son décès.

Enfin, si vous disposez d’épargne salariale (PEE ou PERCO), vous ne pouvez pas débloquer ces capitaux par anticipation pour acquérir, construire ou agrandir votre résidence principale. Cet avantage est réservé aux personnes détenant leur résidence principale en direct.

Un seul avantage est conservé en présence d’une société civile : la plus-value générée par la vente de la résidence principale reste exonérée.

La location meublée

La société civile n’est pas appropriée pour l’activité de location meublée car il s’agit d’une activité commerciale qui génère des bénéfices industriels et commerciaux (BIC). Si la société civile encaisse des revenus de cette nature, elle peut être automatiquement assujettie à l’impôt sur les sociétés.

Dans ce cas, la déduction d’amortissements pratiquée en location meublée reste possible. Cependant, lors de la vente de l’immeuble, la plus-value est taxée à l’impôt sur les sociétés privant ainsi les associés d’une exonération totale au bout de 30 ans de détention (En cas de location meublée non professionnelle (LMNP), taxable selon le régime des plus-values immobilières des particuliers).

2- Les obligations administratives à remplir

Une société civile soumise à l’impôt sur le revenu génère certaines obligations comptables et fiscales qui n’existent pas lorsque vous détenez les biens en direct.

La société doit tenir au moins une assemblée générale par an. Et, même si ce n’est pas toujours obligatoire, il est vivement conseillé de tenir une comptabilité. Cette comptabilité vous permettra notamment de matérialiser les éventuels comptes-courants d’associés et les distributions aux associés. Elle permettra aussi de répondre efficacement à des demandes de l’administration fiscale.

Bon à savoir :

Un compte-courant d’associé est une dette de la société vis-à-vis de l’un de ses associés. Cette dette peut naître de plusieurs manières, par exemple :

- L’associé a apporté de l’argent à la société pour qu’elle puisse acheter un bien,

- L’associé a remboursé les échéances d’un crédit car la société n’avait pas assez de trésorerie.

Ce compte-courant doit être matérialisé en comptabilité pour être remboursé à l’associé au jour où la société en aura la capacité.

Les petites clauses qui font la différence

Les statuts de votre société civile définissent son fonctionnement et son « règlement intérieur ». Certaines clauses permettent de prévenir des situations conflictuelles. Des décisions de justice récentes en ont précisé certains détails.

1- Clause d’agrément

Ce type de clauses impose que les associés (ou parfois la majorité des associés) autorisent l’entrée d’un nouvel associé. En cas de désaccord, le nouvel « entrant » ne pourra pas devenir associé. A l’inverse, cette clause oblige également l’associé vendant ses parts à prévenir les autres associés qui peuvent refuser l’entrée du potentiel acquéreur.

En principe, les cessions de parts sociales entre associés, ou au conjoint, enfant, petit-enfant, parent d’un associé ne sont pas soumises à agrément. Cependant, les statuts de la société civile peuvent prévoir le contraire.

Si l’agrément est refusé, les associés ont 6 mois pour racheter ou faire racheter les parts de celui qui a été « recalé ».

2- Nomination d’un gérant successif

Les statuts doivent prévoir les règles de désignation et le mode d’organisation de la gérance. Ils peuvent parfois nommer le premier gérant.

Il est également possible de nommer une personne qui prendra sa suite notamment en cas de décès. On parle de « gérants successifs ». Malgré la nomination anticipée de ce second gérant, sa prise de fonction devra être ratifiée par un vote des associés en place.

Pour plus de sécurité, la nomination de co-gérants, dès le départ dans les statuts, permet d’éviter cette ratification. En cas de décès de l’un des co-gérants, le survivant continue sa mission sans nouveau vote.

Conclusion

La société civile patrimoniale cumule en général de nombreux avantages sur les plans juridique et fiscal. Cependant, il convient d’être vigilant sur l’utilité de constituer une telle société : Quels avantages ? Quelles contraintes ? Quel coût ? Tout dépendra de votre situation personnelle et de vos objectifs.